张坤最新发声:“相信普通的结果”!

随着公募基金四季报披露拉开帷幕,基金大佬们的最新持仓又将跃然纸上。大家也可以在“大佬持仓”小工具自行获取顶投大佬们的最新动向,精彩内容不容错过!

图片来源于网络,如有侵权,请联系删除

大家心心念念的易方达张坤终于发布基金四季报了,今天的文章我们就来简单聊聊张坤的最新作业。

图片来源于网络,如有侵权,请联系删除

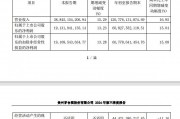

综合张坤旗下各基金报告,其实不难发现:张坤Q4持仓整体主要以减仓为主。但我们猜测这主要是由于规模缩水(Q4环比Q3再管规模下降14.25%)所带来的的被动减持。传统持仓中的茅五泸洋腾等熟悉面孔依旧占据较高仓位。

此外,依据大佬持仓显示,张坤第四季度还对洋河股份、阿里巴巴、华住集团、药明生物做了不同程度的增持;减持了台积电;而新进十大的超威半导体AMD,其实是被动进的十大,和23年中报比,股数其实还是略减的(港股招行退出十大)。

因此,从Q4持仓变化来看,我们认为张坤Q4整体持仓变化应该不是很大,阶段性的被动调整在所难免。这并不改大佬长期看好的态度,毕竟仓位上还是摆在这里的。

每逢披露季报,张坤都会很详细分析市场和投资感悟,我们认为这是其报告中的精华所在。此次张坤在季报中坦然提到了市场悲观情绪下的“偏见”,内容值得我们逐字细品。

·优质公司被预期“价值陷阱”?

张坤表示:经过四季度的下跌后,组合中部分优质公司的股东回报(分红+回购注销)水平已经接近或超过了一些传统意义上的高分红公司。

“这在一定程度上暗含着市场或许不再认可这些公司的长期成长性,甚至预期一些公司会成为‘价值陷阱’。”

·好公司兼备成长性和现金流

但是,张坤依然认为,上述(那些较低估值)企业的竞争壁垒依然坚固,只要老百姓的生活水平能够逐年上升,那么这些公司的长期成长性依然具备。

在他看来,目前市场对这些优质公司的定价就类似一个‘可转债’,投资者在获得票息回报的同时获得了成长性期权。

此外,张坤还从自由现金流的角度来解释,“从自由现金流回报角度来审视,组合整体的自由现金流回报(自由现金流/市值)也几乎处于历史最高水平。”

所以。从各个估值维度考量,张坤认为当下一批优质企业的低估值都已经反映了相当悲观的预期。

·仅需要相信普通的结果即可

张坤认为过去几年,投资者在买入高资本回报的优质企业时大多需要付出一定的估值溢价,是因为投资者所隐含的假设是这些优质企业的长期成长性往往更为确定。其估值溢价会在整个投资周期中摊销,从而将投资优质企业的回报摊薄到和普通公司类似的水平。

所以“对这类公司的投资者来说,通常相信优质公司回归永续低增长前的成长期更长,并且长久期的投资者由于其估值溢价摊销的周期更长,往往比短久期的投资者更倾向支付估值溢价。”

不过张坤依旧认为,目前全球很多国家的优质企业仍然维持着相比普通公司更高的估值溢价,但国内优质企业的估值溢价已收敛到很低水平,甚至对一些公司来说已经完全消失。

为什么?

因为“投资者从过去相信优质企业中长期高确定性的增长到几乎不再相信,甚至对一些公司的定价反映出“价值陷阱”的预期。”那么在这个时候如何做投资?

张坤认为,长期很多因素值得仔细考量,但此时投资优质企业已经不再需要“企盼伟大的结果”,只是“相信普通的结果”即可。(简单来说就是放低预期,不考虑故事,用相对普通甚至悲观的思路看问题,立足当下即可)

推荐阅读:

明日复牌!ST同洲实控人将变更,拟收购靠谱云进入边缘计算领域

全国首个!广东GDP突破13万亿元!上海、浙江、江苏、安徽也公布成绩单

专题推荐:

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

环业财经网

环业财经网