顺风开局,红利资产还能涨多久?

以高股息、低估值为代表的红利资产近期成为资金的避风港。

图片来源于网络,如有侵权,请联系删除

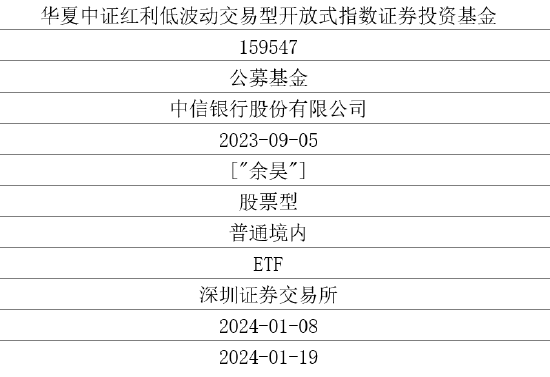

Choice数据显示,今年1月份,股票型ETF中,只有能源、央企、国企、沪深300红利、银行、红利等相关主题ETF保持正收益。与此相反的是,成长风格基金在此轮震荡行情中受挫,科创板相关宽基ETF以及众多科技成长主题ETF亏损居前。

图片来源于网络,如有侵权,请联系删除

红利策略似乎成为了开年震荡行情中的“幸存者”。一时间,是否要考虑配置红利相关基金引发热议。

红利为何最“香”

截至1月31日,能源ETF、央企共赢ETF、国企共赢ETF、国企ETF、沪深300红利ETF,以及众多银行主题ETF出现在了股票型ETF净值涨幅榜前列,这些指数基金跟踪的标的都指向了高分红、低估值的红利资产,也被称为高股息资产,这部分股票资产的收益主要由公司分红等组成。

比如,股票型ETF中,今年首月涨幅第一的能源ETF跟踪标的是中证能源指数,该指数前十大权重股主要是国内煤炭、石油等上市公司,其中“中字头”公司占比超过50%。

面对市场开年的持续震荡,红利指数不仅顶住了下跌,甚至还大幅跑赢主流指数,中证红利指数开年首月上涨4.82%,上证指数和深证成指对应的涨幅分别为-6.27%和-13.77%。

一时间,有不少资金开始涌入相关基金。以股票型ETF为例,截至1月31日,国企共赢ETF和中国国企ETF一月份的场内份额增长率均超过100%。其中,国企共赢ETF份额从0.74亿份增长至1.81亿份,中国国企ETF份额从3.83亿份增长至7.82亿份。

上述两只ETF均是“央企”和“国企”主题。据了解,这两类企业的优势相对于民营企业保有较强的盈利能力和较为稳定的现金水平,这为现金分红比例提升提供了可能。

对于资金持续流入红利资产,泰石投资董事总经理韩玮在接受《国际金融报》记者采访时表示,这种现象会长期持续,“首先,高分红、低估值板块中很多个股的价格依然远低于其价值,具有明显的价值洼地特征;其次,在宏观经济由高速增长转化为平稳增长之后,红利策略具有长期吸引力;最后,在公募基金收益欠佳和违规金融产品爆雷的环境下,更多资金会流向低估值、高分红股票”。

行情持续多久?

尽管红利策略在1月份收获了开门红,但从红利相关的ETF近两天场内走势来看,已经出现高位回调迹象。某投资人士建议,投资任何资产切忌追高。

对于央企、国企板块此轮走出的行情,排排网财富研究部副总监刘有华认为还仍未结束,主要原因有:“其一,国务院国资委表示要进一步研究将市值管理纳入中央企业负责人业绩考核,可以改善上市央企、国企的经营效益,更全面地推进央企、国企实现高质量发展,同时也有助于提高央企、国企对公司市值管理的重视程度,提升上市央企、国企的可投资性。未来央企、国企估值大概率会提升到更加合理的水平;其二,大多数央企、国企整体估值水平偏低,而且具有高股息率特性,在未来偏低增长的投资时代里,其市场关注度或会得到大幅提升。”

铨景基金FOF基金经理郑彦欣则认为,从短期看,央企、国企类ETF涨幅已较高,热度已有所下降,加之相关媒体发文表示“勿将市值管理等同于股价管理”,所以短期投机追涨央企国企类ETF并不明智;从长期看,还需进一步关注“把市值管理纳入中央企业负责人业绩考核”的具体落地情况。

高反弹还看成长股?

与红利资产大涨相反,成长股在今年首月遭遇开局不利,代表着民营企业的深证成指和创业板指均震荡调整,并在近期创下新低。但韩玮认为,这种现象不会持续太久,“当泡沫完全消化或市场情绪过度悲观之后,创业板指和深成指也自然会重回升势。”

韩玮还表示,只要市场反弹,成长股必然像以往一样快速反弹,成为股市上涨的急先锋。但由于成长股数量众多、题材概念十分庞杂,反弹出现分化将是必然现象,“只有基本面十分坚实的成长股才会有持久表现”。

“伴随着市场的大幅下跌,创业板等指数风险已经释放较为充分”,刘有华认为,虽然短期在市场悲观情绪的影响下,不排除还有向下的可能性,但向下空间已经相对较为有限。拉长周期来看,创业板等指数的向上空间有望打开,从风险收益比的角度来看,当前相关ETF已经步入到价值区间;从长期角度来看,投资性价比较高。

郑彦欣也认为,当前创业板指数整体估值较低,具备一定的配置价值,投资者不必过度悲观。但更需关注具体ETF的选择以及科学做好仓位管理。

推荐阅读:

《南沙条例》新闻发布会|南沙区委常委、常务副区长魏敏:推动11个重点领域落实改革试点、落地产业项目

专题推荐:

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

环业财经网

环业财经网