梦金园申报前夕保荐机构低价入股,证监会质疑利益输送|港股IPO

(原标题:梦金园申报前夕保荐机构低价入股,证监会质疑利益输送|港股IPO)

图片来源于网络,如有侵权,请联系删除

本文来源:时代商学院 作者:陈澈

来源 | 时代投研

图片来源于网络,如有侵权,请联系删除

作者 | 陈澈

图片来源于网络,如有侵权,请联系删除

编辑 | 孙一鸣

保荐机构入股辅导的IPO企业,一直是敏感问题。去年,中信证券(600030.SH)入股梦金园黄金珠宝集团股份有限公司(下称“梦金园”)一事,便引起了中国证监会的关注。

目前,中信证券正作为梦金园的保荐人,辅导其上市。资料显示,梦金园是一家黄金珠宝首饰原创品牌制造商,其曾申请A股主板上市,在上会环节被否。A股失意,梦金园便转向港股谋求上市,于2023年9月28日向港交所递表,最终因文件失效而无果。今年4月3日,梦金园再度向港交所递表。

引人关注的是,在首次向港股递表的一年前,中信证券以低于入股前的股转价格,增资入股了梦金园。

蹊跷的是,近5年来,梦金园除了中信证券外未引入任何的投资者,从资金来看,2022年梦金园进行了7870万元的派息,分红金额甚至超过了当年其引入的中信证券融资额(5000万元)。梦金园也在招股书中称,其在获得银行融资方面并无遇到任何困难。

对于这起增资入股事件,中国证监会要求梦金园说明是否存在利益输送行为。

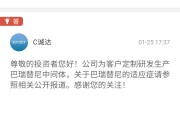

9月3日、9日,就保荐机构中信证券入股的相关问题,时代投研向梦金园发函并致电询问,但截至发稿,对方未回复相关问题。

申报港股IPO前夕保荐机构入股

梦金园的IPO梦可谓一波三折。

2018年8月,梦金园启动深交所主板IPO的上市工作,聘请曾成功保荐周大生(002867.SZ)登陆中小板的广发证券(000776.SZ)作为保荐人。不过,直到2020年,梦金园都未向深交所递交申报文件。

随后梦金园改聘中泰证券(600918.SH)作为保荐人,并于2020年5月递交上市申请。遗憾的是,第一次上会,梦金园得到的结果是暂缓表决,2021年11月再次上会,最终梦金园还是收获了被否的结局。

历经两次辅导仍未上市,此次改道港股,对梦金园来说,保荐人的选择尤为重要,其选择了中信证券作为独家保荐人。根据中信证券官网的报道,2022年12月,梦金园与中信证券签订辅导协议。2023年9月,梦金园首次向港交所递交招股书。

值得注意的是,中信证券在成为梦金园的保荐人之前,于2022年8月增资入股了梦金园。

2022年8月,中信证券出资5000万元,以现金方式按每股人民币12元认缴416.7万股股份,成为梦金园的第八大股东。

而对比同年梦金园的股转价格,中信证券的增资入股价格存在差异。

根据其申报港股递交的招股书,2022年1月26日,梦金园的股东广州成诚鼎晖股权投资合伙企业与张义贞、张建军订立股份转让协议,定价为每股人民币12.97元;2022年5月20日,嘉兴煜港投资管理合伙企业与王忠善订立股份转让协议,定价为每股人民币12.88元。

若按当年1月的股转价格12.97元/股算,中信证券认缴416.7万股股份需出资5408.77万元。

一般而言,随着IPO的步伐越来越近,企业的估值会越来越高,而中信证券增资入股价格却要低于股转价格,其合理性存疑。

证监会质疑利益输送

除了增资价格令人疑惑,从融资规模来看,梦金园当年的分红款就足以覆盖引入中信证券的融资额。

在招股书中,梦金园称“于往绩记录期间及直至最后实际可行日期,本集团在获得银行融资方面并无遇到任何困难。”

在中信证券入股的前一年(2021年)末,梦金园的现金储备高达1.54亿元。

2022年,梦金园还向股东宣布派发股息7870万元,这笔分红款甚至超过了当年其引入中信证券获得的融资额(5000万元),且当年梦金园净利润达1.81亿元。

从历史上的融资动作来看,中信证券入股的动作也十分蹊跷。

时代投研梳理发现,梦金园引入的投资者并不多,近5年来,梦金园只发生了一次融资事件,便是2022年中信证券增资入股。此前其聘用的两家保荐人,均未有增资入股的情况。

而事实上,中信证券入股辅导的IPO企业,“既当裁判又当选手”的操作此前已有多次。

广州市儒兴科技股份有限公司(下称“儒兴科技”)于2023年6月申报A股主板。同样是在申报的一年前,2022年7月18日,中信证券以1.5亿元认购儒兴科技 284.18万元的新增注册资本;2022年11月18日,儒兴科技与中信证券签辅导协议。

在第一轮问询中,深交所便要求儒兴科技说明中信证券投资入股是否符合券商直投相关规定,入股时间是否早于保荐业务开始时间,是否影响保荐人执业独立性。

可见,保荐机构入股所辅导企业是监管的敏感区。由于种种原因,2024年4月,儒兴科技遗憾地撤回材料,终止上市。

而巧合的是,中信证券入股梦金园的情况,也遭到了中国证监会的问询。此次申报港股,梦金园收到的境外发行上市备案反馈意见显示,中国证监会要求梦金园说明中信证券的入股原因,增资、股权转让的定价及依据,是否存在利益输送行为。

(字数:1780字 )

免责声明:本报告仅供时代商学院客户使用。本公司不因接收人收到本报告而视其为客户。本报告基于本公司认为可靠的、已公开的信息编制,但本公司对该等信息的准确性及完整性不作任何保证。本报告所载的意见、评估及预测仅反映报告发布当日的观点和判断。本公司不保证本报告所含信息保持在最新状态。本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。本公司力求报告内容客观、公正,但本报告所载的观点、结论和建议仅供参考,不构成所述证券的买卖出价或征价。该等观点、建议并未考虑到个别投资者的具体投资目的、财务状况以及特定需求,在任何时候均不构成对客户私人投资建议。投资者应当充分考虑自身特定状况,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。对依据或者使用本报告所造成的一切后果,本公司及作者均不承担任何法律责任。本公司及作者在自身所知情的范围内,与本报告所指的证券或投资标的不存在法律禁止的利害关系。在法律许可的情况下,本公司及其所属关联机构可能会持有报告中提到的公司所发行的证券头寸并进行交易,也可能为之提供或者争取提供投资银行、财务顾问或者金融产品等相关服务。本报告版权仅为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“时代商学院”,且不得对本报告进行任何有悖原意的引用、删节和修改。本公司保留追究相关责任的权利。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。

推荐阅读:

走过20年!QFII发展壮大 超700家机构生根发芽 金融市场对外开放不断

十大券商策略:市场迎来做多窗口!聚焦确定性资产“杠铃策略” 择优稳增长

专题推荐:

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

环业财经网

环业财经网