偿付能力监管新规过渡期延长一年 低利率时代下保险公司还需迈过几道坎

(原标题:偿付能力监管新规过渡期延长一年 低利率时代下保险公司还需迈过几道坎)

12月20日,国家金融监督管理总局(下称“金融监管总局”)发布《关于延长保险公司偿付能力监管规则(Ⅱ)实施过渡期有关事项的通知》(下称《通知》)。《通知》明确,原定2024年底结束的保险公司偿付能力监管规则(Ⅱ)过渡期延长至2025年底。

图片来源于网络,如有侵权,请联系删除

这意味着,部分偿付能力承压的保险公司将有更多的时间来提升自身的偿付能力。

图片来源于网络,如有侵权,请联系删除

近几年来,我国中长期利率持续下行,对保险行业的资产负债两端都产生了深远的影响,而10年期国债收益率跌破2%,进一步对保险公司的利润、净资产以及偿付能力造成影响。

过渡期延长一年

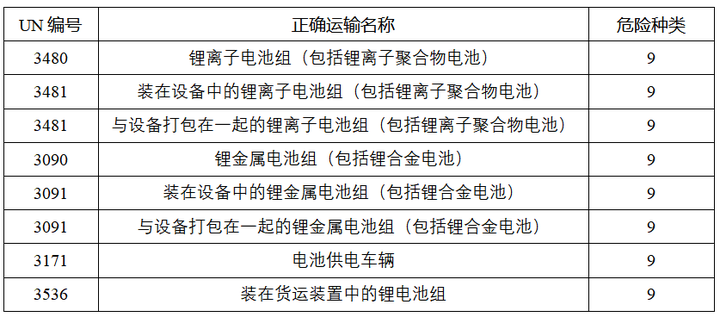

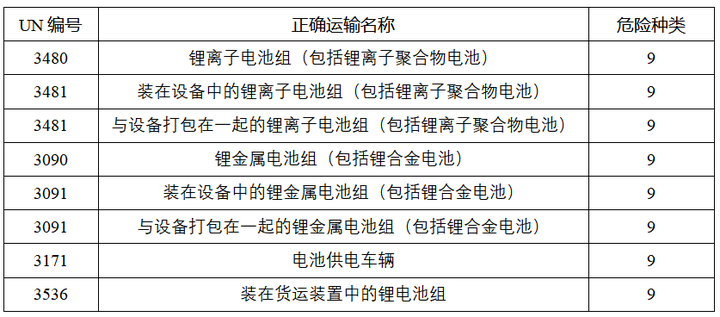

保险公司每卖出一份保单,都将承担一笔赔偿风险,偿付能力就是衡量保险公司履行赔偿或给付责任的能力。

2021年12月,原银保监会印发《保险公司偿付能力监管规则(Ⅱ)》(下称“规则Ⅱ”)和《关于实施保险公司偿付能力监管规则(Ⅱ)有关事项的通知》,第二代偿付能力监管(下称“偿二代”)二期工程正式落地。

相较于之前的监管规则,规则Ⅱ优化了实际资本计量规则,更加重视核心资本吸收损失的能力;同时加强了对保险业务和资金配置的政策性导向,有助于防范保险行业风险以及维护市场稳健运行。

在监管规则切换的同时,监管层还明确,对因新旧规则切换导致综合偿付能力充足率下降的保险公司,按照“一司一策”确定过渡期政策,从2025年起开始全面执行规则Ⅱ。

金融监管总局相关负责人表示,考虑到保险业偿付能力监管规则切换至规则Ⅱ的影响尚未完全消化,为维护保险业稳健运行,经审慎研究决定,延长规则Ⅱ实施过渡期至2025年底。

上述负责人还称,对因新旧规则切换对偿付能力充足率影响较大的保险公司,可于2025年1月15日前与金融监管总局及派出机构沟通过渡期政策,金融监管总局根据实际情况于2025年2月底前一司一策确定过渡期政策。原已享受过渡期政策的单家保险公司,2025年过渡期政策不得优于保险公司原过渡期最后一年享受的政策。

同时,监管层还明确,由金融监管总局直接监管的保险公司,应与金融监管总局机构监管司沟通,由金融监管总局确定过渡期政策;由各金融监管局监管的保险公司应与属地金融监管局沟通,属地金融监管局提出初步方案,报金融监管总局机构监管司审查同意后,确定过渡期政策。

险企偿付能力几何

一般来说,险企的偿付能力充足率主要包括综合偿付能力充足率、核心偿付能力充足率以及风险综合评级。其中,综合偿付能力充足率,是指实际资本与最低资本的比值,衡量保险公司资本的总体充足状况;核心偿付能力充足率,是指核心资本与最低资本的比值,衡量保险公司高质量资本的充足状况。风险综合评级,则是衡量保险公司总体偿付能力风险大小的指标。

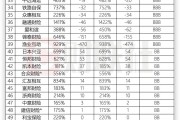

金融监管总局最新披露的数据显示,2024年三季度末,保险业综合偿付能力充足率为197.4%,核心偿付能力充足率为135.1%。其中,财产险公司、人身险公司、再保险公司的综合偿付能力充足率分别为231.8%、188.9%、262.7%;核心偿付能力充足率分别为203.9%、119.5%、230.1%。

就个体公司来看,目前,16家保险公司连续多个季度未披露偿付能力报告,7家险企风险综合评级结果均为C,因此处于偿付能力未达监管标准状态。

一位大型险企投资人士对经济观察网表示,在规则Ⅱ下,剩余边际不再全额纳入核心资本,保险行业的核心偿付能力充足率承压。同时,监管新规优化最低资本结构,综合偿付能力充足率同样面临压力。

近几年来,保险行业的核心偿付能力充足率出现较为明显的下滑。行业数据显示,2020年初,保险行业平均核心偿付能力充足率为230%,而在2024年上半年,上述指标降至了130%左右;同时期内,保险行业的综合偿付能力充足率也有所下降,由244.6%降至200%左右。

在偿二代二期工程落地之前,保险行业处于高速发展状态。为了防止资本的无序扩张,引导保险行业回归保障本源、专注主业,监管对偿二代监管规则进行了全面优化升级,而近两年来,市场的波动以及利率的不断下行,使得保险行业的偿付能力水平也呈现整体下降态势。

去年9月,金融监管总局发布了《关于优化保险公司偿付能力监管标准的通知》,在保持偿付能力监管标准不变的前提下,通过十条规定明确了实施差异化资本监管、优化资本计量标准和优化风险因子三个方面的优化措施。在业内人士看来,这在一定程度上缓解了保险公司所面临的偿付能力压力。

从偿付能力压力到利差损风险

2024年四季度以来,10年期国债收益率震荡下行,进入12月后,收益率更是跌破2%,创下历史新低。这戳动了金融行业的神经。

“大家都焦虑了起来,国债收益率一降再降,会使得净资产快速消耗。”一位中型险企从业人士表示,净资产的下降将直接影响到公司的偿付能力充足率。

保险行业特别是人身险行业对利率变动十分敏感,其产品定价、准备金评估以及资产端收益等多个方面与利率水平密切相关,利率风险是人身保险公司面临的首要风险。

上述人士表示,750日移动平均国债收益率曲线逐步下行,会带来负债准备金计提的增加,这会大幅压缩保险公司的利润空间,而由于资产负债久期缺口的存在,利率的下行会进一步侵蚀寿险公司的净资产和利润表现。净资产下降会导致偿付能力充足率下降,保险公司面临的资本约束将进一步收紧。

在利率下行的背景下,偿付能力下降是险企所承压力中的一环,更为直接的影响是利差损带来的风险。

大类资产配置是保险资金获取长期稳定收益的主要来源。从资金运用角度看,保险资金主要投资资产包括固定收益类资产、权益类资产、非标资产几类,其中债券投资占比较高。官方数据显示,保险资金配置债券、银行存款等各类固定收益类资产在21万亿元以上;投资股票、证券、投资基金、未上市企业股权等权益类资产超过6万亿元。几类主要资产的收益率近几年呈现持续下行态势,10年国债收益率破2,保险债权投资计划平均注册收益率也在2024年前10个月降至4.24%;五年期存款利率也由2022年的2.70%降至2024年二季度的2.00%。这不但增大了新增资金与到期资金的投资压力,也持续摊薄了存量组合的收益基础。

从负债端来看,自2023年以来,监管部门积极引导行业降低负债端成本,不断下调预定利率,并推出预定利率动态调整机制,但负债端成本依然高企。一位险企从业人士表示,在监管组合拳下,新单成本已经下降至2.5%左右,但大量存量续期保单仍在以3%―3.5%的水平在增加,中长期寿险资金的加权成本仍在较高水平。此外,与投资端收益的下降相比,负债端成本的压降会有滞后性。

上述中型险企从业人士称,2025可以看到的情况可能是险企的投资收益率都很好,但是净资产和偿付能力会有所下滑。

投资收益的向好,得益于资本市场的回暖。自2023年以来,险资举牌行为明显增多,特别是今年更是创下几年来新高。

“总结国际市场应对低利率环境的经验,不外乎拉长资产久期配置、增配海外资产,增加另类投资等。目前,在产业结构深刻变化的背景下,房地产、地方融资平台等重点领域仍处于风险释放阶段,这类资产仍面临一定的信用风险压力。增加权益类资产配置不失为一种办法,但是否可取还有待观察。有声音认为偿付能力监管约束了险资对权益资产的投资,其实不然,保险资金是高杠杆资金,行业整体财务杠杆率在10倍到15倍之间,这就制约了其对权益投资可能存在的回撤的承受能力,加之保险投资的刚兑性质,使其权益投资一直处于较为稳定的水平。”上述寿险从业人士表示。

推荐阅读:

21汽车视频 | 工信部:中国汽车出口跃居世界第一,“新三样”为中国制造业争了气、长了脸

浙江2023年规上工业增加值增长6%,今年聚焦“415X”先进制造业集群

A股下半年“赚钱效应”在哪?机构:中期市场机会大于风险 关注这些行业

中兴商业:2023年净利润同比增长最高近93% 老牌零售龙头焕发新动能

@所有券商!券商文化建设评估指标口径调整,"五篇大文章"拟纳入考察

专题推荐:

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

环业财经网

环业财经网